Ora, questo argomento è infondato per un semplice motivo: chi aveva soldi da portare all’estero lo ha già fatto, e ha fatto bene, per il semplice fatto che l’euro a 1.37 (diciamo 1.4, arrotondando) sul dollaro è troppo alto, come anche Prodi autorevolmente ci ha ricordato, il che apre la strada a due soluzioni: o l’euro si svaluta, o crolla sotto il proprio peso. La perdita da svalutazione quindi, da qui ai prossimi due anni, ci dovrà essere in ogni caso. Anch’io, che di soldi ne ho pochi, li ho portati all’estero, in modo del tutto legale, investendoli in un fondo dove ho pesato opportunamente dollaro e mercati emergenti, evitando l’Europa (il che non significa escluderla, perché non si devono mai mettere tutte le uova in un solo paniere, ed è sempre bene comprare “basso” per vendere “alto”). Punto. Chi ha senno fa così e lo ha già fatto (come credo abbiano fatto tutti quelli che mi leggono), perché non ha comunque senso investire in un continente che si sta suicidando e va da un rimbalzo del gatto morto al successivo. Se ti vuoi proteggere da una svalutazione, devi investire nella valuta rispetto alla quale sei rivalutato (cioè il dollaro) e se vuoi rendimenti devi investire in economie che crescono (Usa e emergenti).

La morale della favola è che agli intervistatori che con aria sapiente (“Eh, ora ti metto io in difficoltà!”) mi chiedono: “Ma lei cosa farebbe?”, io rispondo: “Niente, perché ho già fatto quello che c’è da fare. Lei no? Mi dispiace.”

Dirò di più.

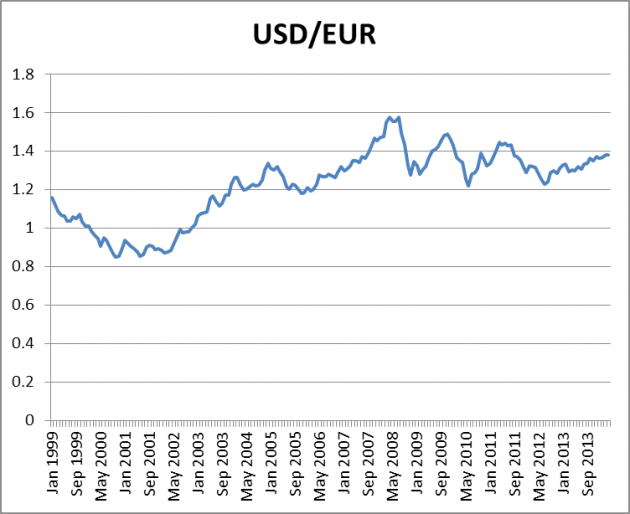

Il rischio di svalutazione drastica, e in generale il “rischio paese” dell’Europa, è molto più remoto in caso di dissoluzione che in caso di mantenimento dell’euro. Paradosso? No, logica. Il nostro principale concorrente è e resta la Germania. Ora, se noi ci sganciamo da lei, solo un fesso patentato può pensare che la Bundesbank lasci cadere la nuova lira del 20% in una notte, non solo perché non è mai successo, ma anche perché far cadere del 20% la nuova lira significa alzare del 20% l’asticella della Germania, che ora è per lei convenientemente bassa, come affermano tedeschi tanto diversi quanto Hans-Olaf Henkel e Ska Keller. Germania e Italia hanno una struttura di vantaggi comparati molto simile e competono sugli stessi mercati terzi. Se noi ci sganciassimo dall’euro, sarebbe interesse della Germania non calcare troppo la mano e sostenere il nostro cambio, per non perdere importanti quote di mercato. D’altra parte, stando dentro lo “stabile” euro, ci è già successo di sperimentare svalutazioni contro dollaro del 20% pressoché istantanee. Guardate un po’ cos’è successo nel 2008, ad esempio:

Qualcuno ricorda fughe agli sportelli, inflazione al 20%, e altre amenità simili? I problemi erano, e sono, ben altri.

Qualcuno ricorda fughe agli sportelli, inflazione al 20%, e altre amenità simili? I problemi erano, e sono, ben altri.Mi preme anche farvi notare che se l’euro non scompare, l’unico modo per “risanare” le finanze pubbliche, devastate dal proprio generoso quanto vano tentativo di salvare la finanza privata, sarà quello di “ristrutturare” il debito pubblico. Gentile eufemismo per il più esplicito: dare il pacco ai creditori. Ora: con un haircut poniamo del 20% il creditore da un giorno all’altro si vede restituire il 20% in meno, ma il debitore non riallinea il proprio cambio e quindi, non recuperando competitività, non riesce nemmeno a restituire il restante 80% (è più o meno quello che sta succedendo in Grecia, se avete presente). Con una svalutazione del 20%, il creditore vede sì il 20% in meno, ma il debitore recupera competitività, cresce, e il restante 80% è in grado di restituirlo. Questa è logica. Dentro l’euro quindi c’è più rischio, per i creditori (buon motivo per sottopesare l’Eurozona nei portafogli). E allora perché tutti lo difendono? Ma è semplice: perché il Nord, come da prassi, vuole stravincere. I creditori del Nord sanno che il 20% (o più) è comunque perso, in un modo o nell’altro, ma elaborare questo lutto diventa più facile se pensi che comunque sei riuscito a mantenere i tuoi debitori in una posizione di inferiorità competitiva (impedendo alla tua valuta di rivalutarsi).

Giova ricordare che sarà anche vero che noi italiani ultimamente non abbiamo vinto nessuna guerra, ma i tedeschi in compenso le hanno perse tutte. La storia si sta ripetendo.

Permettetemi di concludere con la madre di tutte le dilettantesche scemenze: l’idea spesso espressa da economisti improvvisati secondo cui la famosa svalutazione del 50% (che non sarebbe tale perché i partner lo impedirebbero, come ho detto sopra) abbatterebbe del 50% in una notte (che non sarebbe una notte perché i riallineamenti anche ampi normalmente prendono almeno un anno) i nostri risparmi.

Scusate, ma i risparmi a cosa servono? In sintesi, a tirare a campare quando si smette di lavorare, no? Ora, io mi chiedo: ma voi, che oggi fate la spesa sotto casa, a 65 anni prenderete ogni giorno l’aereo per farla a Manhattan? Così, per sapere… I cialtroni terroristi sistematicamente confondono il valore esterno della moneta (il suo tasso di cambio) con quello interno (il suo potere di acquisto). Se l’euro si svalutasse del 50%, significherebbe (a spanna) che un dollaro costerebbe del 50% in più. Ma voi il latte sotto casa lo comprate in dollari? L’obiezione (ridicola) è: “Ma le materie prime si comprano in dollari!”. Ma ragazzi: il costo delle materie prime è solo una parte del costo finale del prodotto, le strategie di prezzo delle imprese sono orientate a comprimere i margini in caso di svalutazione per evitare di perdere quote di mercato, ecc. ecc. La morale della favola è che gli studi più recenti ci dicono che nei paesi europei una svalutazione si trasferisce sull’indice dei prezzi al consumo per circa il 23% nel lungo periodo. Quindi anche una svalutazione del 50%, del tutto improbabile, farebbe aumentare l’indice dei prezzi al consumo al massimo del 0.5×0.23=11.5% distribuito su più di un anno. Il che significa, in buona sostanza, che anche in questo scenario catastrofico l’incremento del tasso di inflazione su base annua sarebbe al massimo di 6 punti, sempre nell’ipotesi che il governo non attui contromisure, come, ad esempio, ridurre le accise sulla benzina messe da Monti, guarda un po’, per difendere l’euro. Se invece la svalutazione fosse di un più realistico 20%, come fra 1992 e 1993, l’impatto sull’inflazione in base annua sarebbe di due punti. Proprio quei due punti in più di inflazione che il buon Stefano Fassina chiede alla Bce di provocare… per difendere l’euro!

Ehi, amici, come devo dirvelo? Se tanto svaluteremo dentro o fuori dall’euro, se per difendere l’euro sarebbe opportuno che la Bce provocasse un’inflazione analoga a quella che ci aspetta se ne usciamo, e se per difendere l’euro dobbiamo mettere nuove imposte sulla casa e nuove accise (e in Italia un’accisa è per sempre), mi spiegate a cosa ci serve restare dentro l’euro? A sentirci bravi come i tedeschi? Se avete un complesso di inferiorità parlatene con uno psicanalista: farete felici il vostro (o la vostra) partner. Un economista, se non è un cialtrone, non vi dirà niente di diverso da quanto trovate scritto qui.

Riceviamo e pubblichiamo:

Il 19 maggio Alberto Bagnai sul suo blog mi attribuisce opinioni mai espresse. Citando a sproposito un passo di un mio saggio sostiene infatti che per me “i suicidi provocati dalla crisi sono ‘l’emersione di una contraddizione tale da aprire la strada a un progetto costituente europeo”. Si tratta di un’affermazione grottesca, perché io sostenevo – e sostengo – che è la contraddizione tra un mercato unico, una moneta unica e l’assenza di un governo europeo dell’economia ad essere così macroscopica “da aprire la strada a un progetto costituente europeo”. Questa contraddizione è la causa strutturale della crisi, ed è la stessa contro cui si scaglia da pochi anni Bagnai. Solo che lui vuole uscirne con un ritorno al passato, alle sovranità monetarie nazionali, che sarebbe un disastro, specialmente per i risparmiatori e i redditi fissi. La tradizione federalista la critica dalla firma del Trattato di Maastricht nel 1992 – dov’era Bagnai? – proponendo però il suo superamento in avanti, mediante la creazione di un governo federale europeo, dotato di poteri fiscali e della possibilità di emettere titoli di Stato europei (euro-project-bonds), almeno a livello dell’Eurozona. Il governo europeo potrebbe così lanciare un piano straordinario di investimenti per rilanciare l’economia e l’occupazione in termini socialmente ed ecologicamente sostenibili. Si tratta di una proposta che è diventata un’Iniziativa dei Cittadini Europei per un New Deal europeo (www.newdeal4europe.eu) promossa in tutta Europa dalle organizzazioni europeiste, dai sindacati, da organizzazioni della società civile come Libera e molte altre, oltre che da grandi personalità della cultura.Roberto Castaldi

Nessun commento:

Posta un commento