All’interno

del contesto europeo di generalizzata stagnazione, l’operato della BCE

viene spesso caratterizzato come fortemente espansivo in termini di

crescita. Stando alla vulgata giornalistica,

Mario Draghi starebbe inondando di liquidità il sistema economico al

fine di favorire la ripresa. Cerchiamo perciò di capire meglio cosa

accade: come vedremo di seguito, la politica monetaria perseguita da

Draghi non solo non è sufficiente a riattivare produzione e occupazione, ma è anche saldamente collocata al servizio della perpetuazione delle politiche di austerità.

All’interno

del contesto europeo di generalizzata stagnazione, l’operato della BCE

viene spesso caratterizzato come fortemente espansivo in termini di

crescita. Stando alla vulgata giornalistica,

Mario Draghi starebbe inondando di liquidità il sistema economico al

fine di favorire la ripresa. Cerchiamo perciò di capire meglio cosa

accade: come vedremo di seguito, la politica monetaria perseguita da

Draghi non solo non è sufficiente a riattivare produzione e occupazione, ma è anche saldamente collocata al servizio della perpetuazione delle politiche di austerità.

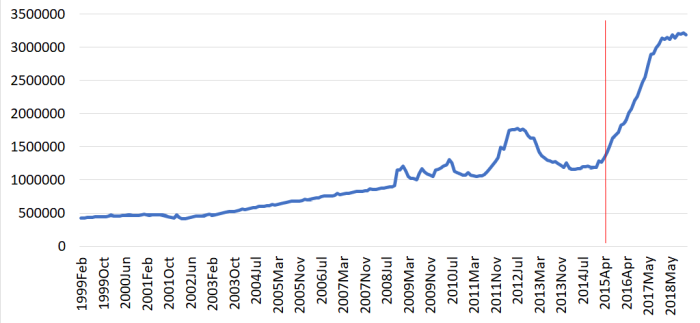

Il 13 dicembre 2018, la Banca Centrale

Europea (BCE) ha annunciato la fine del Quantitative Easing (QE) a

partire da Gennaio 2019. Il QE è stato avviato a Marzo 2015 come

politica monetaria non convenzionale allo scopo – almeno negli intenti –

di rilanciare la crescita economica nell’euro area e permettere

all’inflazione di raggiungere un valore vicino al 2%, target di

riferimento della BCE. A tale scopo, la BCE espanse i propri bilanci

aumentando la base monetaria attraverso un massiccio acquisto di titoli,

per lo più pubblici nelle mani delle banche dell’Eurozona. Come si può

osservare nella figura, a partire da marzo 2015 (linea rossa), l’offerta

di moneta ha subito un brusco aumento passando da 1200 miliardi di euro

nel marzo 2015 fino ad arrivare ad un valore di 3200 miliardi di euro

nel gennaio 2019, ossia un aumento percentuale di circa il 166% in tutto

il periodo osservato.

Base monetaria in milioni di euro. Fonte: BCE.

Negli intenti dichiarati

della BCE, un vigoroso aumento dell’offerta di moneta dovrebbe

aumentare la disponibilità di risorse e i prezzi dei titoli nelle pancia

delle banche e diminuire i tassi dell’interesse applicati dalle stesse

sui prestiti a famiglie ed imprese. Secondo la BCE, i bassi tassi

dell’interesse e l’alta disponibilità di liquidità dovevano spingere

banche da un lato e famiglie e imprese dall’altro ad aumentare la

quantità di moneta nell’economica tramite un aumento dei prestiti i

quali a loro volta avrebbero stimolato i consumi e gli investimenti.

Questa vigorosa spinta monetaria doveva condurre a maggiori livelli di

occupazione e avvicinare l’inflazione realizzata all’obiettivo della

BCE, ossia il 2%. Nella sostanza il procedimento di finanziamento

dell’economia reale che la BCE si immagina segue questa catena di

passaggi:

(i) bisogna permettere alla liquidità a disposizione delle banche di aumentare;

(ii) ciò favorisce una discesa dei tassi d’interesse;

(iii) questo stimola la richiesta dii prestiti da parte di famiglie e imprese;

(iv) di conseguenza, attività economica, occupazione e inflazione vengono rilanciate.

Analogamente, a partire da giugno 2014 e

marzo 2016, la BCE ha lanciato un piano di finanziamento dell’economia

reale tramite la prima e seconda serie di TLTRO (Targeted longer-term refinancing operations).

Si tratta di strumenti di finanziamento che hanno l’obiettivo di

fornire alle banche prestiti a lungo termine (per un massimo di 4 anni) a

tassi dell’interesse molto agevolati. In questo caso, a differenza del

QE, la BCE non pretende la restituzione della liquidità concessa. Sia

nella prima che nella seconda tornata di TLTRO, i volumi di

finanziamento ottenibili dalla BCE dipendevano strettamente dal volume

di prestiti forniti dalle banche a famiglie e imprese (da tale novero

sono stati esclusi i prestiti per l’acquisto di abitazioni). Si è

cercato, in pratica, di incentivare l’immissione di liquidità

nell’economia reale. Consideriamo anche che le banche, in generale,

fanno profitti perché prestano ai privati a un tasso maggiore rispetto a

quello al quale si possono rifinanziare presso la BCE. Dato che i

prestiti ai privati sono agevolati mediante sconti sui tassi ai quali le

banche si rifinanziano presso la BCE, le banche europee sperimentano un

aumento dei margini di profitto legati alla loro attività di prestito.

Recentemente, il 7 marzo 2019, la BCE ha annunciato una terza serie di

TLTRO che inizierà a settembre 2019 e finirà a marzo 2021. Queste

operazioni saranno condotte a frequenza trimestrale e (molto

probabilmente) si applicheranno le medesime condizioni sia sui tassi

d’interesse che sulle modalità di prestito impiegate nella prima e

seconda tornata di TLTRO. Come ammesso dalla BCE, la terza serie di

TLTRO avrà dunque la caratteristica di mantenere in essere una serie di

incentivi con lo scopo di stimolare l’economia reale favorendo la

concessione di credito da parte delle banche a famiglie ed imprese.

Ora una domanda appare logica e necessaria. Perché,

nonostante l’immensa iniezione di liquidità generata dal QE, le

favorevoli condizioni di prestito fissate dalle BCE con le TLTRO e i

bassi tassi dell’interesse, l’economia europea non saggia il tanto

sperato boom economico? Per rispondere a queste domande ci

focalizzeremo su alcuni punti fondamentali, e cercheremo di spiegare i

motivi per cui il QE e le TLTRO non erano, non sono e mai saranno

strumenti idonei a favorire la crescita economica e occupazionale di un

Paese. Anzi, come anticipato, si tratta di uno strumento che rimette

prepotentemente al centro della scena politico-economica la BCE, e la

sue scelta di acquistare o meno titoli di Stato che condizionano ogni giorno le dinamiche dello spread, strumento di disciplina delle politiche fiscali attraverso la minaccia dei mercati.

1. Come anticipato, il QE è stato uno

strumento di politica monetaria che ha inondato il sistema bancario di

liquidità tramite un aumento dell’offerta di moneta senza precedenti.

Tale strumento non ha tuttavia portato alcun giovamento alla crescita

economica ed occupazionale, che, specialmente per i paesi periferici

dell’Unione, risulta essere ancora stagnante e debole. Il ragionamento

erroneo alla base del QE è quello di ritenere che facendo affluire

liquidità alle banche questa si tramuti in prestiti che stimolano la

produzione e l’occupazione. Nelle economie capitalistiche moderne avviene l’esatto contrario.

In generale, le famiglie e le imprese richiedono al sistema bancario

una certa quantità di moneta sotto forma di prestiti, e le banche

concedendoli la creano. Così facendo vediamo che è la domanda di

prestiti a determinare l’offerta di moneta del sistema bancario, e non

il contrario come supposto dalla BCE. Tra gli economisti si è soliti

descrivere la politica monetaria e l’inadeguatezza del meccanismo di

aumento dell’offerta di moneta con la metafora acqua-cavallo: se la

moneta fosse l’acqua e l’economia reale fosse il cavallo, il cavallo non beve non perché manca l’acqua ma perché non ha sete.

Da qui scaturisce il secondo punto di

riflessione della nostra analisi: comprendere cosa determina la sete del

cavallo, cioè capire cosa influisce sulla domanda di prestiti di

famiglie e imprese.

2. Come implicitamente osservato dalla

BCE, la caduta dei tassi dell’interesse dovrebbe stimolare l’economia

reale attraverso una maggiore domanda di credito. Se da una parte questo

meccanismo può funzionare per il finanziamento dell’acquisto di

abitazioni – il quale è stato escluso dal programma delle TLTRO – è

facilmente dimostrabile che questo non funziona quando si vogliono

stimolare gli investimenti, da finanziare tramite prestiti. Le

imprese incrementano gli investimenti solo quando percepiscono maggiori

opportunità di vendita dei beni e servizi prodotti, e non perché il

costo del denaro e dei prestiti è basso. Immaginiamo per un

momento di essere un padrone, per esempio un produttore di vanghe, e

chiediamoci: “Perché dovrei aumentare il mio investimento in nuovi

macchinari utili a produrre vanghe?”. È economicamente ragionevole

aumentare l’investimento quando le aspettative di vendita di vanghe

aumentano: installerò nuovi macchinari in modo da essere in grado di

produrre più vanghe e quindi soddisfare la domanda proveniente dal

mercato. Contrariamente, non aumenterò gli investimenti (ossia, gli

acquisti di macchinari atti a produrre vanghe) quando diminuisco i tassi

dell’interesse perché potrei non ricevere dal mercato una domanda di

vanghe tale da farmi usare i nuovi macchinari ad un livello

desiderabile. In altre parole, se investissi solo basandomi sui tassi

dell’interesse (ossia il costo dell’investimento), potrei dover lasciare

dei macchinari inutilizzati, i quali graverebbero come costi sui

bilanci della mia impresa senza tuttavia apportarmi dei benefici in

termini di vendita di vanghe, e quindi di ricavi e profitti.

Di conseguenza, solo una politica volta ad aumentare la domanda di beni e servizi può generare effetti positivi sull’economia,

e di conseguenza sulla domanda di investimenti e prestiti. Specialmente

nei periodi di profonda recessione e nei momenti storici caratterizzati

da disoccupazione, solo uno stimolo basato sull’aumento della spesa

pubblica risulta essere efficace. Di contro, come la storia ci

testimonia, la politica monetaria ha pochissimi effetti sull’economia

reale perché né i bassi tassi dell’interesse né tutta la moneta creata

dalla banca centrale hanno stimolato la crescita economica e

occupazionale. Tutt’al più tali misure influenzano i profitti del

settore bancario tramite una riduzione dei costi di indebitamento, come

nel caso delle TLTRO, oppure fornendo elevati volumi di liquidità che

poi restano fermi nelle pance delle banche, come nel caso del QE.

Come se tutto ciò non bastasse, non

bisogna mai dimenticare il fatto che l’uso degli strumenti illustrati è

stato più volte messo al servizio dell’austerità mediante il sistema della ‘condizionalità’.

In altre parole, la BCE può sempre intervenire, così come per aprirli,

per chiudere i suoi rubinetti o per diminuirne il getto, quando gli

Stati ne hanno più bisogno, sottoponendo la concessione di liquidità a precise indicazioni politiche di stampo liberista, a volte recapitate anche a mezzo di simpatiche letterine.

In questa cornice, il QE è stato anche un mezzo per condizionare la

politica economica ed imporre l’austerità, sostanziandosi come uno

strumento che ha aumentato le facoltà della BCE di lasciare i debiti

pubblici dei singoli paesi in balìa dei mercati. Se paradigmatico in

questo senso è il caso greco, un’ulteriore riprova ne è recentemente stata la fase di formazione del governo italiano in carica.

Per concludere quindi, la millantata “eroica” politica monetaria

dell’ineffabile Draghi non è solo economicamente inefficace, ma anche politicamente pericolosa.

Nessun commento:

Posta un commento