Durante la Grande Depressione degli anni '30 Keynes fece a meno delle soluzioni monetariste alle crisi e optò per uno stimolo fiscale, proponendo persino la "socializzazione degli investimenti", una politica molto più radicale rispetto alla produzione di più i soldi.

lacittafutura.it Michael Roberts

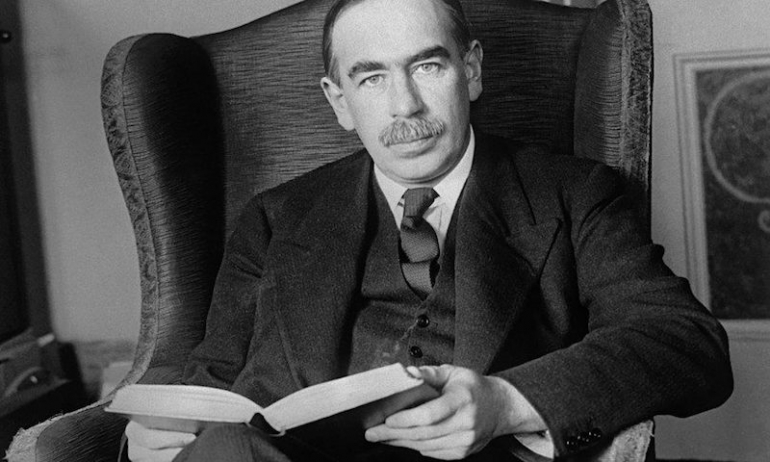

Keynes era un rivoluzionario nel pensiero e

nella politica economica? Era almeno radicale nelle sue idee? O era un

reazionario contrario agli interessi dei lavoratori e un conservatore

nella teoria economica?

Keynes era un rivoluzionario nel pensiero e

nella politica economica? Era almeno radicale nelle sue idee? O era un

reazionario contrario agli interessi dei lavoratori e un conservatore

nella teoria economica?

Ann Pettifor è una dei principali

consiglieri economici dei dirigenti laburisti di sinistra britannici,

Jeremy Corbyn e John McDonnell. È direttrice di Prime Economics, una società di consulenza economica di sinistra e autrice di numerosi libri, in particolare il recente The Production of Money.

E ha appena vinto il premio tedesco Hannah Arendt

per il pensiero politico, concentrandosi su "l'impatto politico e

sociale dell'attuale sistema di produzione del denaro, gestito

principalmente dalle banche attraverso il credito digitale" e operando

un’efficace critica del "settore finanziario globale, che opera al di

fuori della portata dell'influenza politica e del controllo

democratico".

Quindi Ann Pettifor è un’indiscussa combattente contro le politiche economiche di austerità della scuola neoclassica e una promotrice di misure governative per ripristinare i servizi pubblici e rilanciare l'economia. Ma per riuscirci, si basa interamente sulle teorie e sulle politiche di JM Keynes e del "keynesismo". Recentemente ha pubblicato un breve articolo per il prestigioso Times Literary Supplement, intitolato Gli sforzi instancabili di J. M. Keynes. (…)

In questo articolo, Pettifor paragona le teorie di Keynes nel campo economico a quelle di Charles Darwin nella biologia, per il cambio di paradigma prodotto da entrambe. Secondo lei, Keynes

avrebbe "inventato" la macroeconomia, lo studio delle tendenze nelle

economie a livello aggregato, sfuggendo alla soffocante ossessione

neoclassica con la microeconomia (lo studio del valore e dei

mercati a livello della singola unità). Concorda con la teoria del

denaro di Keynes e la sua spiegazione delle crisi sotto il capitalismo

come causate dalla eccessiva "accumulazione" di denaro; elogia

l’"internazionalismo" di Keynes quando sosteneva che le istituzioni

finanziarie internazionali dovessero controllare la speculazione

finanziaria ed evitare l'instabilità nel mercato capitalistico. Termina

con la preoccupazione che le idee e le politiche di Keynes siano state

rinnegate e rifiutate e che ci sia stato un ritorno al capitalismo

"decadente", molto lontano dall'età d'oro del periodo post-1945, quando

le politiche keynesiane venivano applicate per far funzionare il

capitalismo efficacemente per tutti. Conclude con lo slogan: "È tempo di restaurare il rivoluzionario Keynes".

Bene, mi permetto di dissentire da questa visione delle teorie e delle politiche di Keynes e keynesiane. Per cominciare, è davvero eccessivo suggerire che le idee di Keynes siano allo stesso livello di quelle di Darwin. Sì, ci possono essere alcuni creazionisti che ritengono che Dio abbia progettato il mondo e i gli esseri viventi a propria immagine e somiglianza e che l'abbia preservato di conseguenza. Ma nessuna persona sana di mente pensa che questo abbia alcuna validità. L'evidenza è schiacciante sul fatto che Darwin aveva sostanzialmente ragione sull'evoluzione della vita. Ma possiamo dire che Keynes abbia sostanzialmente ragione riguardo le leggi del movimento e delle tendenze nell'economia capitalista? Io non la penso così - e cercherò brevemente di mostrare perché.

Per cominciare, Pettifor ha torto quando afferma che in origine "l'economia classica" fosse microeconomica come la conosciamo ora. Il termine "classico" usato da Keynes riuniva in unico calderone tutti i grandi economisti dell'inizio del XIX secolo come Adam Smith, James Mill e David Ricardo e i loro grandi studi di economia con le teorie marginaliste reazionarie, soggettiviste e di equilibrio della metà del tardo XIX secolo di Jevons, Senior, Bohm-Bawerk, Walrus e Mises. Keynes rifiutava il primo gruppo mentre continuava ad accettare la microeconomia del secondo. Per gli economisti classici del capitalismo d'inizio XIX secolo, non c'era distinzione tra micro e macro. Il compito era di analizzare il movimento e le tendenze nelle "economie" e per questo una teoria del valore era uno strumento necessario ma non un fine in sé.

Bene, mi permetto di dissentire da questa visione delle teorie e delle politiche di Keynes e keynesiane. Per cominciare, è davvero eccessivo suggerire che le idee di Keynes siano allo stesso livello di quelle di Darwin. Sì, ci possono essere alcuni creazionisti che ritengono che Dio abbia progettato il mondo e i gli esseri viventi a propria immagine e somiglianza e che l'abbia preservato di conseguenza. Ma nessuna persona sana di mente pensa che questo abbia alcuna validità. L'evidenza è schiacciante sul fatto che Darwin aveva sostanzialmente ragione sull'evoluzione della vita. Ma possiamo dire che Keynes abbia sostanzialmente ragione riguardo le leggi del movimento e delle tendenze nell'economia capitalista? Io non la penso così - e cercherò brevemente di mostrare perché.

Per cominciare, Pettifor ha torto quando afferma che in origine "l'economia classica" fosse microeconomica come la conosciamo ora. Il termine "classico" usato da Keynes riuniva in unico calderone tutti i grandi economisti dell'inizio del XIX secolo come Adam Smith, James Mill e David Ricardo e i loro grandi studi di economia con le teorie marginaliste reazionarie, soggettiviste e di equilibrio della metà del tardo XIX secolo di Jevons, Senior, Bohm-Bawerk, Walrus e Mises. Keynes rifiutava il primo gruppo mentre continuava ad accettare la microeconomia del secondo. Per gli economisti classici del capitalismo d'inizio XIX secolo, non c'era distinzione tra micro e macro. Il compito era di analizzare il movimento e le tendenze nelle "economie" e per questo una teoria del valore era uno strumento necessario ma non un fine in sé.

La microeconomia divenne un fine in se

stessa come un modo per combattere il pericoloso sviluppo dell'economia

classica verso una teoria del valore che implicava lo sfruttamento del lavoro e delle relazioni sociali in conflitto. Quindi la teoria del valore del lavoro è stata sostituita dall'utilità marginale dell'acquisto da parte del consumatore. "L’Economia

politica" è iniziata come un'analisi della natura del capitalismo su

una base "oggettiva" da parte dei grandi economisti classici.

Ma una volta che il capitalismo divenne il modo di produzione dominante

nelle principali economie e divenne chiaro che il capitalismo era

un'altra forma di sfruttamento del lavoro (questa volta da parte del

capitale), l'economia si mosse rapidamente per negare quella realtà. L’economia

convenzionale divenne quindi un'apologia del capitalismo, con

l'equilibrio generale che sostituiva la competizione reale; l’utilità

marginale che sostituiva la teoria del valore del lavoro; e la legge di

Say che sostituiva le crisi.

La macroeconomia appare nel XX secolo come una risposta al fallimento della produzione capitalistica - in particolare, la grande depressione degli anni '30. Qualcosa doveva essere fatto. Keynes mantenne la teoria marginalista dal suo mentore, Alfred Marshall, ma la spostò dinamicamente al di là dell'offerta e della domanda tra singoli consumatori e produttori, verso l’aggregato. L'economia convenzionale "borghese" non poteva più basarsi sulla confortante teoria secondo cui l'utilità marginale andrebbe in pari con la produttività marginale per giungere ad un equilibrio generale di offerta e domanda e quindi un percorso di crescita armonioso e stabile per produzione, investimenti, redditi e occupazione. L'uguaglianza automatica della domanda e dell'offerta, la legge di Say, veniva ora messa in discussione. Doveva essere riconosciuto che il capitalismo era soggetto a boom e crolli, a disequilibri (permanenti?) e quindi a crisi regolari. E queste crisi dovevano essere affrontate - per essere "gestite". Ciò richiedeva un'analisi macroeconomica. In un certo senso, l'economia borghese ha dovuto riportare indietro l'orologio verso l'economia classica - lo studio delle tendenze aggregate - ma senza tornare all'economia politica, che aveva riconosciuto che l'economia riguardava in realtà la struttura sociale e le relazioni sociali (cioè lo sfruttamento di classe) e non una semplice teoria della "scarsità" e dei "prezzi di mercato".

La macroeconomia appare nel XX secolo come una risposta al fallimento della produzione capitalistica - in particolare, la grande depressione degli anni '30. Qualcosa doveva essere fatto. Keynes mantenne la teoria marginalista dal suo mentore, Alfred Marshall, ma la spostò dinamicamente al di là dell'offerta e della domanda tra singoli consumatori e produttori, verso l’aggregato. L'economia convenzionale "borghese" non poteva più basarsi sulla confortante teoria secondo cui l'utilità marginale andrebbe in pari con la produttività marginale per giungere ad un equilibrio generale di offerta e domanda e quindi un percorso di crescita armonioso e stabile per produzione, investimenti, redditi e occupazione. L'uguaglianza automatica della domanda e dell'offerta, la legge di Say, veniva ora messa in discussione. Doveva essere riconosciuto che il capitalismo era soggetto a boom e crolli, a disequilibri (permanenti?) e quindi a crisi regolari. E queste crisi dovevano essere affrontate - per essere "gestite". Ciò richiedeva un'analisi macroeconomica. In un certo senso, l'economia borghese ha dovuto riportare indietro l'orologio verso l'economia classica - lo studio delle tendenze aggregate - ma senza tornare all'economia politica, che aveva riconosciuto che l'economia riguardava in realtà la struttura sociale e le relazioni sociali (cioè lo sfruttamento di classe) e non una semplice teoria della "scarsità" e dei "prezzi di mercato".

(…) Nell'era d'oro del capitalismo post-1948,

la crescita economica era forte, l'occupazione era piena e il reddito

elevato. Sembrava quindi che la (macro)economia potesse fornire

politiche per "gestire" con successo il capitalismo. Ma questa era solo un'illusione momentanea. L'età dell'oro ha presto perso il suo splendore.

La teoria e la politica keynesiana furono sfatate con la prima

recessione internazionale simultanea del 1974-5 poi seguita dal

profondo crollo del 1980-2. Va tenuto presente che questi importanti crolli nella produzione e negli investimenti avvenivano a livello internazionale durante la messa in atto di politiche keynesiane di gestione macroeconomica, nel resoconto di Pettifor.

Pettifor afferma che le crisi della fine del XX secolo furono il risultato della "decisione delle autorità pubbliche di tutto il mondo di abbandonare la regolamentazione della creazione di credito e della mobilità dei capitali dopo gli anni '60 e i primi anni '70"; in altre parole, la mancanza di regolamentazione sugli sconsiderati banchieri. Ma la domanda a cui non è stata data risposta è: perché gli strateghi del capitale hanno abbandonato la gestione e il controllo in stile keynesiano e hanno optato per la de-regolamentazione, ecc., se tutto funzionava così bene negli anni '50 e '60? La ragione per cui i governi filo-capitalisti si sono rivolti al monetarismo e alle politiche neoliberiste era che il keynesismo aveva fallito. E aveva fallito nel settore più importante per il capitalismo - nel sostenere la redditività del capitale.

Pettifor afferma che le crisi della fine del XX secolo furono il risultato della "decisione delle autorità pubbliche di tutto il mondo di abbandonare la regolamentazione della creazione di credito e della mobilità dei capitali dopo gli anni '60 e i primi anni '70"; in altre parole, la mancanza di regolamentazione sugli sconsiderati banchieri. Ma la domanda a cui non è stata data risposta è: perché gli strateghi del capitale hanno abbandonato la gestione e il controllo in stile keynesiano e hanno optato per la de-regolamentazione, ecc., se tutto funzionava così bene negli anni '50 e '60? La ragione per cui i governi filo-capitalisti si sono rivolti al monetarismo e alle politiche neoliberiste era che il keynesismo aveva fallito. E aveva fallito nel settore più importante per il capitalismo - nel sostenere la redditività del capitale.

Il grande cambiamento dalla metà degli anni

'60 in poi fino ai primi anni '80 fu un crollo della redditività del

capitale nelle principali economie che portò ad una serie di crolli nel

1970, 1974 e poi nel 1980-2. Questo è ciò che spinse i teorici

capitalisti e i responsabili politici a rompere con Keynes.

Non ci si poteva più “permettere” i servizi pubblici, lo stato sociale,

i buoni stipendi e la piena occupazione e, come dice Pettifor, il

keynesismo era considerato come uno "stato interventista, debole verso

la spesa pubblica in deficit". Ma tutti questi retrofront di politiche avvennero dopo il crollo degli anni '70,

prima del quale il capitale finanziario era "regolato", le valute

"gestite", i sindacati avevano diritti, il governo poteva intervenire

fiscalmente e c’era poca privatizzazione. Fu il fallimento

della produzione capitalista e l'incapacità delle idee keynesiane a

funzionare efficacemente che causò il cambiamento di teoria e politica,

non viceversa.

Ciononostante, sostiene Pettifor, l'abbandono del keynesismo fu un errore per i "potenti", perché Keynes aveva tutte le risposte per evitare le crisi e far andare avanti le economie capitaliste. Keynes aveva sviluppato una "teoria rivoluzionaria" del denaro: la sua teoria della preferenza per la liquidità. Questa spiegava che le crisi si verificano quando gli investitori o i detentori di denaro non lo spendono, ma lo accumulano. Lo fanno per alcune ragioni soggettive: la mancanza di "spiriti animali", la perdita della convinzione che qualsiasi spesa o investimento fornirà un rendimento sufficiente. Quindi si accumula un surplus di denaro che non viene speso. La risposta, sostiene Pettifor, è che le autorità monetarie intervengano e riducano il costo del prestito "stampando" denaro, in modo che i tassi di interesse sui prestiti si riducano al di sotto del rendimento percepito sugli investimenti. Ciò incoraggerà gli accumulatori di denaro a investire. Tali politiche sono "ancora considerate troppo radicali per essere accettabili oggi".

Ciononostante, sostiene Pettifor, l'abbandono del keynesismo fu un errore per i "potenti", perché Keynes aveva tutte le risposte per evitare le crisi e far andare avanti le economie capitaliste. Keynes aveva sviluppato una "teoria rivoluzionaria" del denaro: la sua teoria della preferenza per la liquidità. Questa spiegava che le crisi si verificano quando gli investitori o i detentori di denaro non lo spendono, ma lo accumulano. Lo fanno per alcune ragioni soggettive: la mancanza di "spiriti animali", la perdita della convinzione che qualsiasi spesa o investimento fornirà un rendimento sufficiente. Quindi si accumula un surplus di denaro che non viene speso. La risposta, sostiene Pettifor, è che le autorità monetarie intervengano e riducano il costo del prestito "stampando" denaro, in modo che i tassi di interesse sui prestiti si riducano al di sotto del rendimento percepito sugli investimenti. Ciò incoraggerà gli accumulatori di denaro a investire. Tali politiche sono "ancora considerate troppo radicali per essere accettabili oggi".

Nel suo libro, The Production of Money,

Pettifor ci dice che "il denaro non è altro che una promessa di

pagamento" e che dal momento che "stiamo creando denaro tutto il tempo

facendo queste promesse", il denaro è infinito e non limitato nella sua

produzione, quindi la società può stampare tutto ciò che vuole per

investire nelle sue scelte sociali senza conseguenze economiche

dannose. E attraverso l'effetto moltiplicatore keynesiano, i redditi e i

posti di lavoro possono espandersi. E "non fa differenza dove il

governo investe i suoi soldi, se così facendo crea lavoro". L'unico

problema è di mantenere il costo del denaro, i tassi di interesse, il

più basso possibile, per assicurare l'espansione del denaro (o è

credito?) per far progredire l'economia capitalista. Quindi non

c'è bisogno di alcun cambiamento nel modo di produzione per il

profitto; prendi il controllo della “money machine” per assicurarti un

flusso infinito di denaro e tutto andrà bene.

Be’, il capitalismo è un'economia monetaria ma non è un'economia di moneta (da sola). Il denaro non può creare altro denaro se non viene creato e realizzato alcun nuovo valore. E ciò richiede l'impiego e lo sfruttamento della forza lavoro. Marx ha detto che è un feticcio pensare che il denaro possa creare altro denaro dall'aria. Eppure questa versione del keynesismo sembra pensarlo. Quando le banche centrali espandono l'offerta di moneta stampando moneta o creando riserve bancarie (depositi), più recentemente il cosiddetto "quantitative easing", questo non aumenta il valore. Lo farebbe solo se questo denaro venisse poi utilizzato in modo produttivo per aumentare i mezzi di produzione o la forza lavoro per aumentare la produzione e quindi aumentare il valore.

Be’, il capitalismo è un'economia monetaria ma non è un'economia di moneta (da sola). Il denaro non può creare altro denaro se non viene creato e realizzato alcun nuovo valore. E ciò richiede l'impiego e lo sfruttamento della forza lavoro. Marx ha detto che è un feticcio pensare che il denaro possa creare altro denaro dall'aria. Eppure questa versione del keynesismo sembra pensarlo. Quando le banche centrali espandono l'offerta di moneta stampando moneta o creando riserve bancarie (depositi), più recentemente il cosiddetto "quantitative easing", questo non aumenta il valore. Lo farebbe solo se questo denaro venisse poi utilizzato in modo produttivo per aumentare i mezzi di produzione o la forza lavoro per aumentare la produzione e quindi aumentare il valore.

Ma, come sosteneva Marx negli anni Quaranta

dell'Ottocento contro la "teoria quantitativa del denaro", l'espansione

in sé dell'offerta di moneta non aumenterebbe il valore e la

produzione, ma è più probabile che aumenti i prezzi e quindi svaluti la

valuta nazionale, e / o gonfi i prezzi delle attività finanziarie. È quest'ultimo che si è verificato soprattutto nel recente periodo di stampa del denaro.

L'allentamento quantitativo non ha posto fine all'attuale depressione

globale, ma ha solo provocato nuove speculazioni finanziarie. Questa

versione dell'economia keynesiana non è affatto "rivoluzionaria" o

"radicale", poiché è stata adottata da tutte le banche centrali dopo la

Grande recessione del 2008 e non è riuscita a ripristinare la crescita

economica, gli investimenti produttivi e i redditi medi.

In realtà, durante la Grande Depressione degli anni '30, mentre la situazione economica peggiorava, lo stesso Keynes fece a meno delle soluzioni monetarie alle crisi e optò per uno stimolo fiscale, proponendo persino la "socializzazione degli investimenti", una politica molto più radicale rispetto alla produzione di più i soldi. Nel suo Trattato sulla moneta, scritto nel 1930 all'inizio della Grande Depressione, Keynes sosteneva che le banche centrali avrebbero dovuto intervenire con quelle che ora chiamiamo "politiche monetarie non convenzionali" volte a ridurre il costo del prestito e a raccogliere liquidità sufficiente per gli investimenti. Il solo tentativo di abbassare il tasso ufficiale non sarebbe stato sufficiente. Ma ora del 1936, dopo altri cinque anni di depressione (simile al periodo attuale successivo alla Grande Recessione), Keynes divenne meno convinto che "le politiche monetarie non convenzionali" avrebbero funzionato. Nella sua famosa Teoria generale dell'Occupazione, dell'Interesse e della Moneta, Keynes andò oltre.

In realtà, durante la Grande Depressione degli anni '30, mentre la situazione economica peggiorava, lo stesso Keynes fece a meno delle soluzioni monetarie alle crisi e optò per uno stimolo fiscale, proponendo persino la "socializzazione degli investimenti", una politica molto più radicale rispetto alla produzione di più i soldi. Nel suo Trattato sulla moneta, scritto nel 1930 all'inizio della Grande Depressione, Keynes sosteneva che le banche centrali avrebbero dovuto intervenire con quelle che ora chiamiamo "politiche monetarie non convenzionali" volte a ridurre il costo del prestito e a raccogliere liquidità sufficiente per gli investimenti. Il solo tentativo di abbassare il tasso ufficiale non sarebbe stato sufficiente. Ma ora del 1936, dopo altri cinque anni di depressione (simile al periodo attuale successivo alla Grande Recessione), Keynes divenne meno convinto che "le politiche monetarie non convenzionali" avrebbero funzionato. Nella sua famosa Teoria generale dell'Occupazione, dell'Interesse e della Moneta, Keynes andò oltre.

Perché la produzione di più denaro di per sé è

fallimentare, secondo Keynes? (…) "Ora sono piuttosto scettico sul

successo di una politica meramente monetaria diretta ad influenzare il

tasso di interesse (…) poiché sembra probabile che le fluttuazioni

nella stima del mercato dell'efficienza marginale dei diversi tipi di

capitale, calcolate sulla base dei principi che ho descritto sopra,

saranno troppo ampie per essere compensate da eventuali variazioni

praticabili del tasso di interesse ". E così Keynes passò a

sostenere la spesa fiscale e l'intervento statale per integrare o dare

linfa agli investimenti privati fallimentari. Pettifor si è

aggrappato a quella parte della teoria e della politica macro

keynesiana, l'allentamento monetario, trascurando gli stimoli fiscali,

per non parlare della politica più radicale della "socializzazione

degli investimenti" (nemmeno menzionata da Pettifor). Quindi il

resoconto di Pettifor sull'economia di Keynes è il meno

'rivoluzionario' possibile.

A seguire prossimamente la seconda parte: Keynes era un internazionalista rivoluzionario o un nazionalista reazionario?

A seguire prossimamente la seconda parte: Keynes era un internazionalista rivoluzionario o un nazionalista reazionario?

L’articolo in lingua originale è apparso il 14 ottobre 2018 su

Traduzione a cura di Francesco Delledonne

Nessun commento:

Posta un commento